Update 11 iulie 2024, 18:50 / Dobânzile IFN-urilor vor fi limitate

Curtea Constituțională (CCR) a hotărât astăzi, potrivit comunicatului oficial, că legea privind limitarea dobânzilor pentru creditele acordate de instituțiile financiare nebancare este constituțională. Asta înseamnă că legea merge la promulgare la președintele Iohannis.

Parlamentul a adoptat-o încă din primăvară, însă USR a atacat-o la Curtea Constituțională.

Românii ajungeau să înapoieze și de șapte ori suma luată de la IFN-uri, a arătat Snoop într-un amplu articol publicat în această dimineață. Ce se schimbă? Noua lege împiedică instituțiile să le ceară oamenilor mai mult decât dublul sumei împrumutate.

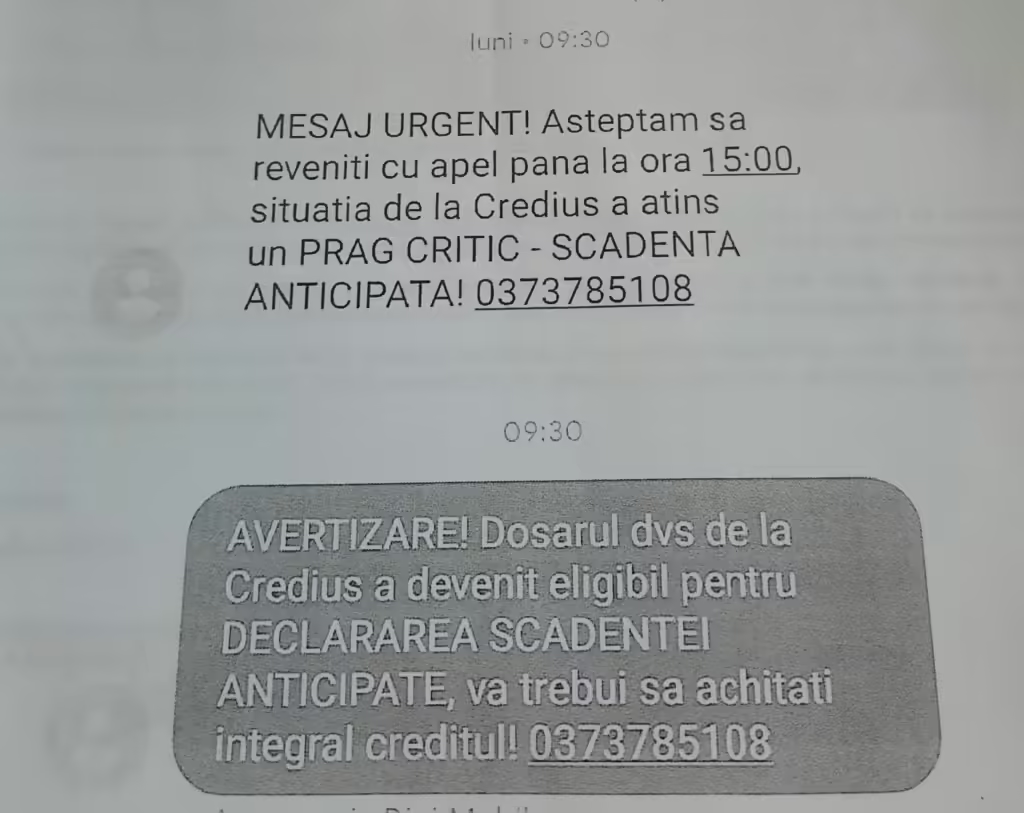

O mamă din Vaslui, două femei divorțate din București, un tânăr de 26 de ani din Teleorman și alți oameni din țară vorbesc despre viața cu datorii la două dintre cele mai mari IFN-uri: Credius și Hora Credit. Unii dintre ei au de înapoiat chiar și de șapte ori suma împrumutată.

- Snoop a arătat, în primul episod din serie, cum agenții Provident, cel mai cunoscut IFN din România, au păcălit oameni din toată țara prin contracte false și-au păstrat banii încasați de la clienți.

- Credius și Hora Credit sunt alte două companii aflate în topul unui studiu din acest an privind popularitatea instituțiilor financiare nebancare (IFN-uri).

- Zeci de mii de români se împrumută anual de la IFN-uri. Unele persoane care au luat credite de la Credius și Hora au avut de dat înapoi de șapte ori suma împrumutată. E și cazul unei familii de lângă Bârlad, Vaslui. Au luat un credit de 4.700 de lei și s-au ales cu o datorie pe cinci ani de 34.000 de lei.

„Soțul s-a bucurat că i-au aprobat creditul și nu s-a mai uitat la contract. I l-au trimis pe mail, el nici măcar nu l-a deschis. A crezut că o să plătească în câteva luni și că o să dea 5.000 sau 6.000 de lei înapoi”, spune Tatiana, o tânără dintr-o comună de lângă Bârlad, județul Vaslui, despre creditul de nevoi personale făcut la Credius IFN.

Credius e una dintre cele 168 de instituții financiare nebancare din România care figurează în Registrul Băncii Naționale. În cazul Provident mulți clienți interacționau cu agenți la domiciliu: le aduceau împrumutul cash și le încasau apoi ratele. La Credius și Hora Credit procesul are loc online.

În realitate, pentru cei 4.700 de lei împrumutați familia a ajuns să datoreze 34.000, adică de șapte ori mai mult, arată contractul ajuns în posesia Snoop. Și era obligată să-i restituie în cinci ani, între februarie 2023 și ianuarie 2028. Femeia a vorbit sub anonimat, de rușine să nu afle rudele și vecinii despre datoriile familiei ei.

„Lumea face credite ca noi, nici măcar nu citește contractul”

Nu aveau suficienți bani în casă, așa că în iarna anului trecut soțul ei s-a împrumutat online la Credius, explică Tatiana. Au achitat primele două rate, susține femeia, după care n-au mai avut cum să plătească peste 500 de lei lunar.

În iarna acestui an, le-a venit acasă o somație de la un executor judecătoresc. Suma pentru care s-a pus poprire pe salariul soțului era și mai mare decât datoria inițială: 41.485 de lei, fiindcă s-au adăugat penalitățile de întârziere și cheltuielile de executare.

„Problema e că e și legal (ce fac aceste firme, n.r.)”, spune Tatiana. De teamă că ar fi putut să piardă procesul și să dea alți bani, explică ea, n-au apelat la un avocat ca să conteste în instanță sechestrul pe cont.

Soțul ei, în vârstă de 36 de ani, angajat în construcții, are un salariu peste medie, de 9.000 de lei, iar poprirea e o treime din el, adaugă femeia. După ce plătesc și rata pentru casă făcută la bancă, de 1.800 de lei, le rămân 4.200. E singurul venit. Femeia are grijă de cei trei copii; cel mic are doar șapte luni. În plus, familia o sprijină financiar și pe sora Tatianei, adolescentă.

„Ne descurcăm, că nu avem încotro”, spune tânăra mamă. În ultimul timp, a auzit de la unii cunoscuți că au la rândul lor probleme cu ratele la IFN-uri. „Lumea face credite ca noi, nici măcar nu citește contractul”, crede Tatiana.

- Peste 80 de contestații la executarea silită (se pune poprire pe salariu sau sechestru pe bunuri) s-au făcut în instanțele din țară doar în ultimul an, în urma unor împrumuturi la Credius, potrivit ReJust, portal cu hotărâri judecătorești. Contestațiile le aparțin oamenilor care au făcut credite și n-au mai putut plăti ratele.

Ce sunt IFN-urile (click pentru detalii)

În primul articol din seria dedicată IFN-urilor, am explicat ce sunt aceste instituții financiare nebancare. Ele aprobă creditele pentru persoane fizice mai repede decât băncile. Dacă la o bancă procesul se întinde pe zile, la IFN-uri de obicei e nevoie de numai câteva ore. Clienții IFN-urilor au de multe ori venituri mici sau sunt supraîndatorați deja și, de aceea, sistemul financiar clasic, reprezentat de bănci, nu le acordă credite.

IFN-urile își asumă mai multe riscuri și de aici rezultă costuri mai mari. Cât de mari? Dobânda anuală efectivă (DAE), care reprezintă costul total al creditului (făcut pe câteva luni sau câțiva ani) este mai ridicată la IFN decât la bancă, iar de multe ori depășește 100%. Adică dai înapoi mai mult decât dublul sumei împrumutate. DAE e diferită de rata dobânzii: include și comisioanele. (Mai multe bănci cunoscute din România au deschis în ultimii ani și IFN-uri, care oferă servicii separate.)

„Cred că și când o să ies la pensie voi plăti în continuare”

Elena, o femeie de 42 de ani din București, a luat două credite de nevoi personale de la Credius IFN. „Am făcut și eu ce am știut și ce am putut în momentele alea ca să supraviețuiesc, dar pe urmă m-a costat”, povestește ea. La fel ca Tatiana, a ales să vorbească sub anonimat.

Eram și după un divorț… Dacă nu ai pe cineva care să te ajute când ai nevoie, ajungi să ceri. Tu zici că nu iei, dar nu știi cum te aduce viața în situația în care chiar să apelezi (la împrumuturi, n.r.).

Clientă IFN Credius

O comparație: dacă la bănci DAE pentru creditele de nevoi personale este, în prezent, între 8% și 24%, la IFN-uri, ajunge la 500% sau chiar la un neverosimil 60.000%.

EXEMPLU: La Credius, în cazul Elenei, comisionul pentru administrarea creditului era de 63 de lei pe lună, în 2018. Și scădea lunar cu 1-2 lei. La bănci, pe parcursul celor cinci ani, pentru credite comisioanele sunt între 0 și 20 de lei pe lună.

În prezent, la bănci un comision de analiză a dosarului pentru astfel de credite variază între 0 și 500 de lei, la Credius acest comision poate fi între 200 și 1.200 de lei, conform informațiilor de pe site-ul IFN-ului.

Al doilea împrumut, de 10.000 de lei, Elena l-a luat la o lună după primul. 52.370 de lei avea de restituit în același interval de timp: cinci ani. Cu DAE 182%, de data asta.

Așadar: pentru cele două credite de 16.300 de lei, costul total a ajuns la 73.199 de lei.

Faptul că a putut să facă atunci credit rapid doar cu buletinul a atras-o. „Ai nevoie și nu mai stai să te gândești: iau atât, dar cât trebuie să dau înapoi?”. A plătit o vreme, apoi s-a blocat, având și o rată în franci elvețieni care a explodat în 2015.

„Cred că și când o să ies la pensie voi plăti în continuare”, mai spune ea.

Două somații de la executori a primit în noiembrie 2019. În total, i se solicitau 84.394 de lei, cu tot cu cheltuieli de executare silită. Asta înseamnă de cinci ori suma împrumutată. „Nu am făcut contestație la executare (în instanță, n.r.) fiindcă trebuia să plătesc un avocat și n-aveam de unde”, precizează ea.

Ca să se descurce cu banii după popriri, s-a împrumutat și la case de ajutor reciproc (CAR-uri). „La sfârșit de lună rămân cu 1.000 de lei”, adaugă ea.

Ca mulți dintre cei cu care Snoop a vorbit, Elena a căzut într-un cerc toxic al împrumuturilor. A făcut rate ca să plătească alte rate.

Avocatul Daniel Velicu, specializat în executări silite, atrage atenția că și în cazurile în care nu ți-ai garantat împrumutul cu locuința, dacă nu-ți plătești datoria, bunurile tale pot fi supuse executării silite.

Cercetător din Belgia: „Este o problemă majoră în România, Spania și Cehia”

„Faptul că instituțiile nebancare le vând credite cu dobânzi mari consumatorilor – mulți fac parte din grupuri vulnerabile și nu le pot rambursa – e o problemă mare pe care am observat-o în Uniunea Europeană în ultimii ani”, explică, pentru Snoop, Peter Norwood, cercetător în incluziune financiară și supraîndatorare la Finance Watch, ONG din Belgia.

„În special în ceea ce privește împrumuturile mici, de până în 200 de euro, și anume creditele pe termen scurt cu costuri ridicate, cunoscute și sub denumirea de împrumuturi până la salariu”, susține Norwood.

Între altele, organizația unde lucrează el participă la evaluarea legislației UE în domeniu și propune noi politici în favoarea consumatorilor.

„Datele noastre arată, de exemplu, că aceasta este o problemă majoră în România, Spania și Cehia. Astfel de împrumuturi pot ajunge la un DAE de 30.341%, cifră chiar din România”, adaugă Norwood.

Acesta precizează că, în viitorul apropiat, în toate statele membre UE ar trebui să se ia măsuri pentru limitarea dobânzilor, în urma unei noi directive europene privind creditele de consum.

Credite „în doar 5 minute, fără discriminare și fără bătăi de cap”

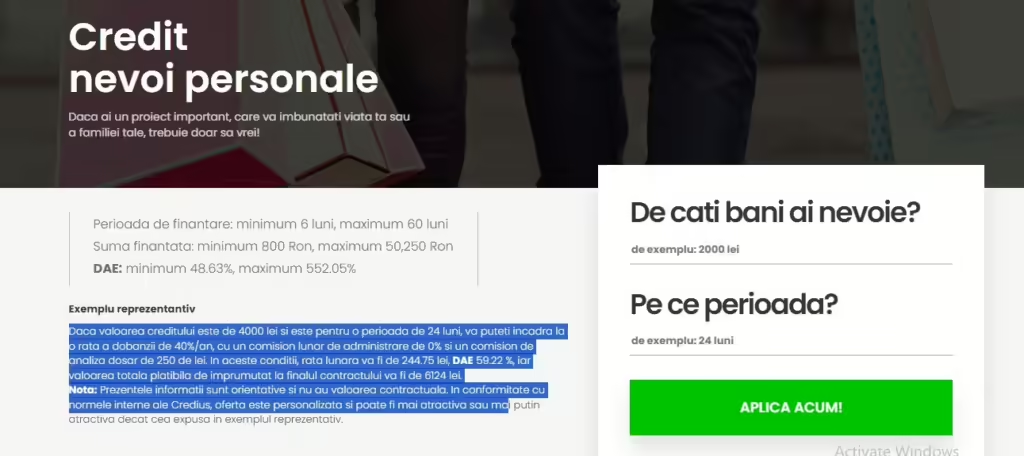

Perioada de finanțare: minimum 6 luni, maximum 60 de luni, scria recent pe site-ul Credius. Suma cea mai mică pe care o puteai împrumuta era de 800 de lei, iar cea mai mare 50.250 de lei. „DAE: minimum 48.63%, maximum 552.05%”, se mai specifica pe site.

„Cu Credius este convenabil! Fără discriminare și fără bătăi de cap”, este unul dintre mesajele de pe platforma lor, prin care te îndeamnă să te împrumuți. Și ți se prezintă și avantajele: fără limită de vârstă, ai nevoie doar de buletin, simplu și rapid.

Pașii sunt, de asemenea, ilustrați:

- Completează cererea. Îți ia doar 5 minute.

- Obții aprobarea și oferta noastră. În doar 5 minute.

- Semnează contractul. Online prin semnătură electronică.

- Primește banii. Direct pe cardul tău sau îi ridici de la bancă.

IFN-urile te anunță că poți să obții foarte rapid creditul, că „nu mai e ca la bănci, cu formulare, cu adeverințe. Dar această rapiditate și ușurință în accesare se traduc prin niște costuri mari sau foarte mari, pe care nu le prezintă consumatorilor. Ei sunt foarte transparenți, numai că pun informația ca să nu o înțelegi”, explică, pentru Snoop, Alin Iacob, președintele Asociației Utilizatorilor Români de Servicii Financiare și al unui grup de experți din Comisia Europeană.

„N-am susținut și nu vom susține că toate IFN-urile păcălesc consumatorii. Dar foarte multe comportamente scapă de sub control (…) Avem un supraveghetor al acestei piețe: Banca Națională a României (BNR).”

Specialistul precizează că oamenii cu mai puțină educație financiară sunt, totuși, „ușor de păcălit de asemenea mesaje”. Chiar dacă cei care se împrumută citesc contractul, adaugă Iacob, nu știu cum să identifice posibilele clauze abuzive.

„Ar trebui să fii conștient: iau atâția bani și peste atâtea zile trebuie să dau atâția bani înapoi. Pot face acest lucru sau nu-l pot face?”, consideră că e prima întrebare la care e important să-și răspundă clienții.

Pentru un tânăr de 26 de ani din Roșiori de Vede, Teleorman, împrumutul la Credius a fost primul făcut vreodată la un IFN „și ultimul”, spune el. A luat 5.500 de lei pentru o problemă de sănătate și ține minte că cererea s-a aprobat online, fără alte verificări și informații. „Nu m-a contactat nimeni să-mi zică: Dacă faceți așa, trebuie să dați atât înapoi”, subliniază el.

Protecția Consumatorului (ANPC) ne-a transmis că a amendat Credius de șapte ori, în ultimii șase ani, între altele pentru practici comerciale înșelătoare. Suma totală a fost 57.000 de lei.

Legea care ar fi limitat dobânzile IFN-urilor a fost atacată la Curtea Constituțională

Parlamentul a adoptat, în martie anul acesta, legea care reglementează dobânzile IFN-urilor și le împiedică să le mai ceară clienților să dea înapoi mai mult decât dublul sumei împrumutate. Legea inițiată de PSD, atacată de USR la Curtea Constituțională (CCR), încă nu a fost promulgată.

În sesizarea de 48 de pagini făcută la CCR, USR a dat mai multe argumente, printre care: „lipsa unei motivări reale și a unei evaluări a impactului” și că „încalcă libera concurență”.

Snoop l-a întrebat pe Claudiu Năsui, economist și deputat USR, ce impact ar avea această lege asupra românilor și de ce a atacat-o partidul din care face parte.

Omul care apelează la IFN-uri este în general clientela nebancabilă, o persoană care are un grad de risc mai mare de neplată. Dacă are o urgență și nu poate să ia un împrumut, rămâne numai cu cămătarii, cea mai proastă formă de finanțare și ilegală.

Claudiu Năsui, deputat USR

Năsui amintește că IFN-urile sunt o afacere, iar dacă nu vor mai face profit, se vor desființa.

Soluția ar fi să mai scazi din taxarea muncii, care în România este foarte mare. Ar putea să schimbe lucrurile, astfel încât oamenii să nu mai aibă nevoie atât de mult de IFN-uri. Noi avem o structură a populației, inclusiv cea care muncește, extrem de sărăcită. Problema nu e la oameni, e la sistem.

Claudiu Năsui, deputat USR

Contactat pentru un punct de vedere, senatorul PSD Daniel Zamfir, inițiatorul proiectului de lege, nu a răspuns solicitării redacției. Zamfir a vorbit despre subiect într-un podcast al PSD, promovat la o zi după ce Snoop a publicat primul articol legat de IFN-uri.

„Să iei o dobândă de 60.000% și autoritățile statului român să nu poată face nimic este absolut aberant. (…) Sperăm să se facă dreptate și în acest sector de activitate, că prea era junglă”, a spus atunci politicianul.

Credius IFN se consideră lider în inovații pe piața financiară din România

Potrivit Termene.ro, precum și unor rapoarte de activitate, Credius IFN, pe piața din România din 2013, face parte din Lapworth Holdings Limited Group, companie înregistrată în Cipru.

„Liderul în inovații pe piața financiară românească. Suntem în top 5 instituții financiare nebancare în ceea ce privește numărul de clienți și mărimea portofoliului de credite”, se arată într-un raport Credius din 2021. Ocupă locul cinci într-un studiu Reveal Marketing Research din 2024 privind popularitatea IFN-urilor din România.

În ce privește numărul de clienți, nu se precizează, însă din același raport aflăm că au acordat peste 90.000 de credite.

Din Lapworth Holdings Limited Group face parte și Finopro, către care Credius își vinde datoriile, și anume creditele precum cele pe care Tatiana și Elena nu le-au mai putut rambursa. Finopro colaborează cu executori judecătorești.

Educația financiară la români

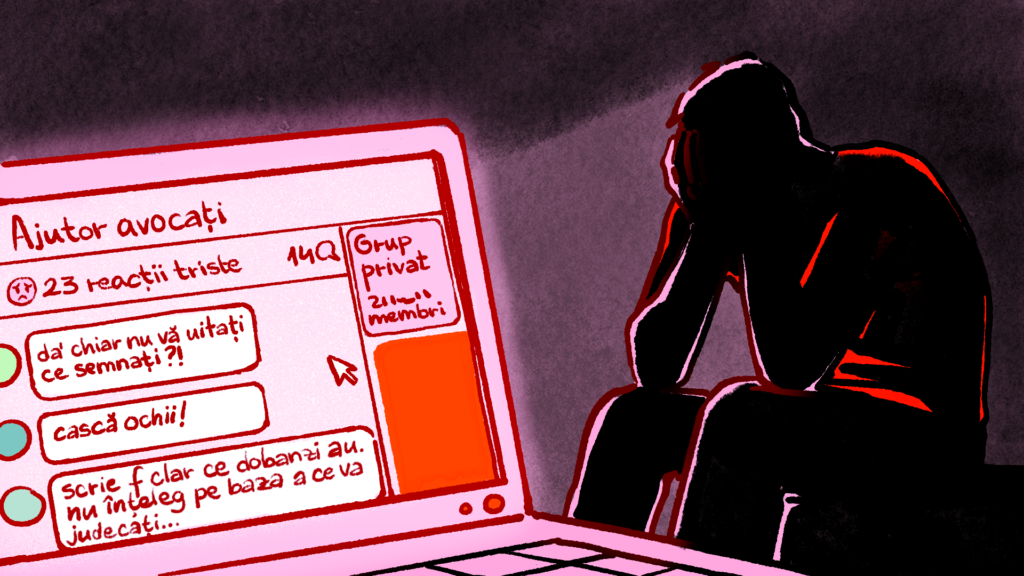

Mulți dintre românii cu datorii la IFN-uri cer sfaturi pe site-urile avocaților specializați în executări silite, dar și pe Facebook. Dincolo de mesajele de sprijin, vin și reacții negative.

- „Nu vă uitați ce semnați?”

- „Cască ochii!”

- „Dar scrie foarte clar ce dobânzi au, câți bani trebuie să returnezi până la final, ce rate lunare ai. Nu înțeleg pe baza a ce vă judecați, dar succes.”

Studiile din ultimii ani privind educația financiară a românilor ne plasează pe ultimele locuri la nivel european. E ceea ce arată un articol apărut în 2022 în publicația Romanian Journal of European Affairs, precum și o cercetare citată de Economedia.

„Majoritatea cetăţenilor adulţi din România au cunoştinţe insuficiente în domeniul financiar”, declara, potrivit Digi24, în toamna anului trecut, și Mugur Isărescu, guvernatorul Băncii Naționale a României (BNR).

„Fiecare persoană activă ar trebui să deţină informaţii economico-financiare minime, care să-i permită să-şi gestioneze banii şi riscurile asociate în mod responsabil”, a mai spus atunci Isărescu.

BNR este responsabilă prin lege să monitorizeze IFN-urile, să facă inspecții, să suspende activitatea unor astfel de instituții și chiar să o interzică în unele cazuri.

Snoop a solicitat informații la BNR: dacă au existat în ultimii cinci inspecții și ce măsuri s-au luat. BNR nu a răspuns punctual, însă a confirmat că are acest rol și ne-a trimis să recitim legea.

În ce privește radierea unor IFN-uri, ceea ce duce la oprirea activității, o singură astfel de instituție care oferă credite de consum apare pe lista BNR.

- Românii au făcut la IFN-uri, în 2023, peste 48.000 de credite de consum, ne-a transmis BNR.

- Împrumuturile au fost de aproape 11 miliarde de lei.

- Statisticile mai arată că 65% dintre români nu-și pot acoperi cheltuielile neprevăzute, conform unui studiu realizat cu sprijinul Institutului Român pentru Evaluare și Strategie (IRES), citat de Europa Liberă.

- Mai mult, o treime se află în risc de sărăcie sau de excluziune socială, spune un raport Eurostat, procent care ne urcă pe primul loc la nivel european.

„Educația financiară se referă în general la abilitatea de a înțelege cum funcționează banii: modul în care banii sunt câștigați, gestionați și investiți”, este definiția din prima Strategie Națională de Educație Financiară (2024 – 2030), aprobată de Guvern în aprilie, anul ăsta. La elaborarea acesteia au contribuit instituții precum ministerele Educației și Finanțelor și BNR, care vor fi responsabile de implementare.

Cele două mari direcții de acțiune din strategie sunt campaniile de educație financiară din mass-media și atelierele de educație financiară de la locul de muncă. Realitatea arată însă că e nevoie de mai mult decât un plan așezat pe hârtie pentru a schimba relația românilor cu banii. ONG-urile au preluat și responsabilitatea asta.

Relația românilor cu datoriile: „E rușinos să vorbești despre”

„Lipsa educației financiare e legată de istoria pe care o avem. Până acum 30 de ani, majoritatea pensionarilor și a oamenilor care au prins comunismul aveau puține opțiuni: să pună banii la CEC și să împrumute bani de la CAR”, amintește Corneliu Ionescu, președintele Asociației Educație pentru Viața Reală, care a pornit Banometru, un proiect gratuit de educație financiară.

Proiectul există din 2016, iar la cursuri au participat peste 30.000 de oameni. Corneliu Ionescu se numără printre „antrenori”.

A observat la cei cu care a lucrat că „le e mai ușor să vorbească despre investiții decât despre datorii”. Sau despre cum se descurcă cu banii în fiecare lună.

„Persoanele care au datorii nu au cu cine să discute. E cumva rușinos că ai ajuns acolo”. O rușine care se transmite de la o generație la alta. După cursuri cu liceeni și studenți, a văzut că ei percep împrumuturile drept un eșec, ceea ce vine din familie, explică Ionescu. Înseamnă că „nu ai fost suficient de bun, nu te-ai descurcat singur”.

În acești ani, și-a dat seama și că multe persoane nu înțeleg procentele, nici diferența dintre bănci și IFN-uri. Și că mulți încă ezită să vorbească despre bani.

De ce anume e important să țină lumea cont când ia un împrumut?

Trebuie să se gândească că își asumă niște riscuri, că își vinde veniturile viitoare pentru a obține acum ceva. Iar veniturile viitoare nu sunt neapărat certe.

Corneliu Ionescu, fondator Banometru

Câțiva pași ca să îți gestionezi mai bine datoriile, de la Corneliu Ionescu. Click pentru detalii

- Fă o listă cu veniturile, să știi pe ce bani te bazezi.

- Vezi ce cheltuieli ai, în afară de datorii, să îți dai seama câți bani îți rămân să-ți plătești datoriile.

- Fă o listă cu toate datoriile, de la cea mai mică la cea mai mare, și pune la fiecare suma pe care o datorezi, cât plătești în fiecare lună și ce termen mai ai de plată.

- Stabilește în ce ordine urmează să le plătești. Ideal ar fi să te gândești: ce pot să fac în plus ca să scap de prima datorie. De multe ori funcționează cu datoria cea mai mică sau cu datoria care are dobânda cea mai mare, în funcție de ce alegi.

Ordonanța din pandemie prin care o femeie din București a ajuns să dea de 9 ori mai mult la Credius

„Am avut mai multe credite, așa am ajuns în situația asta. Trebuia să plătesc în altă parte și la, un moment dat, m-am blocat. Omul își face de nevoie, nu își ia credit să plece în vacanțe. Marea n-am mai văzut-o de câțiva ani”, spune Mirela, din București, divorțată, la fel ca Elena.

A apelat la Credius cu puțin timp înainte de pandemie. Pentru două credite de 16.600 de lei, în total, a ajuns la o datorie de peste 140.000 de lei. De nouă ori mai mult. S-a întâmplat după ce a încercat să beneficieze de o ordonanță de urgență.

- 6.000 de lei a împrumutat prima dată de la Credius, în octombrie 2019.

- Apoi, în februarie 2020 a luat al doilea credit, de 10.600 lei.

Mirela e asistentă medicală, iar înainte de COVID lucra și într-un spital public, și la domiciliu. În starea de urgență, spune ea, pacienții pe care-i îngrijea acasă au încheiat colaborarea și astfel a pierdut o parte din venituri.

Nu s-a mai descurcat cu cele două rate la Credius; lunar plătea 1.434 de lei. Așa că a profitat de ordonanța de urgență 37/2020, privind acordarea unor facilități pentru creditele de la bănci și IFN-uri.

A solicitat atunci la Credius să-i amâne pentru perioada maximă legală de nouă luni achitarea ambelor rate. „Au fost de acord, dar nimeni nu mi-a explicat că, dacă nu plătesc atât timp, dobânda o să crească foarte mult.” Prin ordonanță, dobânda datorată în cele nouă luni de suspendare se adaugă la împrumutul inițial.

Pentru o imagine de ansamblu, Snoop a solicitat la BNR și la Asociația Română a Băncilor informații despre impactul acelei ordonanțe asupra populației: dacă a fost unul pozitiv sau dacă le-a adus datorii și mai mari românilor. BNR ne-a transmis doar să ne uităm peste rapoartele anuale. Mulți dintre cei care au solicitat amânarea plății ratelor erau deja în situația de a nu-și mai putea plăti creditele, 45% fiind supraîndatorați, arată un raport BNR din 2021.

Mirela a plătit, fără succes, un avocat care a cerut modificarea graficelor de rambursare, invocând că scopul OUG-ului era „să ajute” persoanele îndatorate. Credius, în schimb, a „înrăutățit vertiginos situația financiară” a Mirelei prin majorarea sumelor, a mai precizat avocatul.

I s-a pus, în cele din urmă poprire pe venit. Din 4.000 de lei, în primăvară mai rămânea cu 1.600, potrivit fluturașului de salariu. 30% mergeau la compania Finopro (a cumpărat datoria de la Credius) și o parte se mai ducea pe alte împrumuturi. Când nu-i ajung banii, spune aceasta cu ochii în pământ, mai mănâncă acasă la familia fiului ei.

- Până la publicarea articolului, reprezentanții Credius IFN nu au transmis un punct de vedere pentru Snoop.

Hora Credit „este înșelătorie cu acte”

„Client nou? Intră în Hora! Client existent? Prinde-te în Hora!” este îndemnul unui alt IFN, Hora Credit, pe locul șapte în studiul Reveal Marketing Research din 2024. „Mii de clienți mulțumiți în toată România”, se promovează IFN-ul pe contul său de Facebook.

Poți aplica online pentru un împrumut, completezi un formular și încarci copia după buletin și după extrasul de cont pe ultima lună, se mai arată pe site-ul Hora.

Numele Hora Credit a devenit mai cunoscut în 2017 pentru dobânzile anuale efective de peste 60.000%. Unul dintre contracte, potrivit site-ului cabinetului de avocatură Cuculis&Asociații, arăta o astfel de DAE. Era vorba despre un împrumut de 500 de lei pe termen foarte scurt: 14 zile. După cele două săptămâni, persoana avea de restituit 640 de lei.

Într-un grafic de rambursare Hora Credit mai recent, trimis către redacția Snoop de același cabinet de avocați, se calculează că, pentru un împrumut de 4.000 de lei, suma totală de rambursat într-un an era de șapte ori mai mare: 27.660 de lei.

Sute de cazuri ale clienților Hora Credit ajung anual la cabinetul său, spune avocatul Adrian Cuculis pentru Snoop. „Șocul e când văd suma pe care o au de plătit, fie că vorbim despre o notificare sau despre executare silită”, precizează acesta. „Se împrumută în principal pentru mâncare, când vine vorba de sume foarte mici, pentru medicamente sau pentru vecini”.

Avocatul subliniază că și câteva sute de lei contează mult pentru unii români și că le e greu să le ramburseze. „Lucrurile devin mai complicate când nu plătești. Pe lângă DAE, ai dobânda penalizatoare pe ziua de întârziere”, mai spune Cuculis.

Am contactat peste 20 de persoane care s-au împrumutat la Hora Credit pentru a afla experiența cu acest IFN. Însă numai doi foști clienți au fost de acord să răspundă la întrebări. Unul dintre ei este Dorin, din Brașov, care a făcut contestație la o executare silită.

„Este înșelătorie cu acte, am luat 3.000 de lei, nu am avut o lună-două să plătesc rata. Am vrut să plătesc, dar au urcat dobânzile exagerat, în așa fel încât într-un an să fie 13.000 lei creditul. După care un executor judecătoresc mi-a luat dosarul și am de plătit (acum, n.r.) suma de 23.000”. A găsit un avocat pentru contestația la executare. Dar cererea a fost anulată în instanță, potrivit informațiilor de pe Portal Just, din cauză că n-a fost achitată taxa judiciară de timbru, adică „plata serviciilor prestate de instanţele judecătorești”.

„Părerea mea este una singură: mai bine nu iei bani de la nimeni și te descurci cum poți”, crede Dorin.

Mihai, din județul Cluj, ne-a trimis un video cu toate apelurile de la Hora Credit, zile la rând, de la același număr de pe site-ul IFN-ului. „Când te prind în plasă, nu te mai lasă. Te sună zilnic. Îți pun dobândă de 200%. Dezastru. Nu mai vreau să aud de ei deloc”, ne-a spus el.

Hora Credit a fost înregistrată la Registrul Comerțului în 2016. Ca și Credius, ține de o firmă cu sediul în Cipru, Lavarol Finance Limited, arată Termene.ro. Potrivit site-ului lor, se ocupă cu investiții în companii din sectorul financiar care folosesc „înalta tehnologie”.

Amenzi de la BNR și ANPC. Au vrut să execute silit un om care își plătise ratele

Atât BNR, cât și Protecția Consumatorului (ANPC) au amendat Hora Credit de-a lungul anilor. BNR a sancționat IFN-ul în 2022 cu 30.000 de lei, pentru „nerespectarea unor cerințe” din legea pentru prevenirea şi combaterea spălării banilor. Între altele, Hora Credit nu a luat măsuri pentru a-și identifica clienții în baza unor documente și date din surse sigure, pentru a reduce riscul de spălare a banilor și a finanțării terorismului.

ANPC ne-a transmis că a amendat prima dată IFN-ul în 2017, la un an de la înființare. Iar până acum s-au strâns șapte sancțiuni, printre acestea, pentru „practici comerciale incorecte în relaţia cu consumatorii”. Un exemplu oferit de ANPC în răspunsul pentru Snoop este promovarea unei dobânzi de 0% pentru 12 luni, „ca mai apoi aceste costuri 0 să fie aplicate doar pentru o perioadă de 7 zile”.

O altă sancțiune au aplicat-o pentru că IFN-ul a început procesul de executare silită în cazul unei persoane care își plătise creditul. N-a fost însă o amendă, ci doar un avertisment.

- Hora Credit IFN nu a răspuns la solicitările Snoop, până la publicarea acestui material.

Oamenii se împrumută la IFN-uri când au o urgență în casă sau una medicală, spune Alin Iacob, președintele Asociației Utilizatorilor Români de Servicii Financiare. „S-a spart o țeavă, ai o urgență stomatologică.”

Dacă nu știi să-l gestionezi (împrumutul, n.r.), să-l plătești imediat ce l-ai luat și îl rostogolești pe perioade mai lungi de timp, apar tot felul de penalități, dobânzi suplimentare care ajung să te destabilizeze financiar. Sunt distruse familii. Sunt pierdute destine, pentru că oamenii nu se descurcă.

Alin Iacob, președintele Asociației Utilizatorilor Români de Servicii Financiare.

În cazul clienților bine intenționați, care nu vor să păcălească finanțatorii, ci pur și simplu au probleme personale și nu mai pot achita ratele, specialistul consideră că instituțiile financiare ar trebui să arate mai multă înțelegere. „Și empatie, pentru că vorbim de drepturi fundamentale ale omului. Au făcut calcule greșite, au rămas fără loc de muncă, s-a întâmplat un necaz semnificativ în viața lor”, adaugă Alin Iacob.