Cristina Ioana Ilie a aflat, în 2019, că urma să fie executată silit pentru un credit la Provident, pe care nu l-a făcut. „5.644,34 lei debit și 1.049,67 lei cheltuieli de executare” era suma pe care o datora, după cum scria în somația primită într-un plic. I s-a pus sechestru pe locuință, arată extrasul de carte funciară.

„Am plâns mult pentru că m-am stresat. Mi-a fost frică să nu scoată apartamentul la vânzare. Rămânea și mama pe stradă”, povestește femeia.

La cinci ani de la vestea care i-a dat viața peste cap, Cristina Ilie încă se judecă cu Provident, cel mai cunoscut IFN din România. Ea a câștigat în primă instanță, dar Provident a atacat decizia de anulare a acelui contract de împrumut.

Între timp, într-un dosar separat, faptele s-au prescris, așa că persoana urmărită penal pentru înșelăciune și fals în înscrisuri a scăpat. Este vorba despre M.A., fost agent de vânzări la Provident în Brașov. Pe care Cristina Ilie spune că nu a văzut-o niciodată.

S-a trezit cu „un împrumut” de 6.000 de lei

Și, totuși, Cristinei Ilie, 46 de ani, i se făcuse un contract de împrumut. Pe baza unui buletin care expirase de mai mulți ani, spune ea. A remarcat buletinul expirat când a primit, odată cu înștiințarea de executare, și o copie a contractului cu Provident. Contract pe care, ca și pe agenta M.A., nu-l văzuse niciodată.

„A fost modificată data expirării buletinului”, spune ea, de către acea angajată a Provident.

Femeia și-a dat seama că și adresa din contract era greșită, iar semnătura nu-i aparținea. În toată perioada contractului, până la executare, Provident n-a căutat-o. Dacă i-au trimis vreodată hârtii, spune ea, n-au ajuns pentru că aveau în baza de date o altă adresă.

M.A., agent Provident în 2016, a fost urmărită penal, în 2022, pentru contractul de împrumut de 6.000 de lei.

Ilie ar fi trebuit să înapoieze, în total, 9.132 de lei, în 18 luni, potrivit contractului ajuns în posesia Snoop.

În document scrie că dobânda anuală efectivă (DAE), adică costul total al creditului, este 47,6% (include dobândă și comisioane).

Situația informatizată a plăților arată că agentul a făcut câteva rambursări în numele Cristinei Ilie, ca să nu dea de bănuit, precizează Adina Popea, avocata lui Ilie. Cu alte cuvinte, agentul a avut interesul să nu se rupă repede contractul și să păstreze un împrumut cash pe care și l-a dat singur.

La Provident, agenții îți aduc banii la ușă și tot ei îți încasează apoi ratele în numerar.

„Nu suntem responsabili pentru faptele comise de altă persoană”

Cristina Ilie auzise de Provident din reclamele de la televizor, dar nu s-a gândit niciodată să ia vreun împrumut de la acest IFN. „N-aș fi făcut (credit, n.r.) pentru că am văzut ce presupune reclama lor. Și eu nu am nevoie de bani așa urgent, de pe o zi pe alta, cum dau ei”. Nu s-a lămurit niciodată, însă, cum a ajuns vechiul ei buletin la agenta Provident.

În 2019, când a venit somația de la executor, Cristina Ilie a cerut în instanță anularea contractului cu Provident. În răspunsul la cererea de chemare în judecată, compania a transmis că, dacă se dovedește că angajata lor de la acea vreme a falsificat contractul, compania e nevinovată:

Nu suntem responsabili pentru faptele comise de către o altă persoană și, deci, nici de consecințele acestor fapte.

Ce sunt IFN-urile (click pentru detalii)

Instituțiile financiare nebancare (IFN-urile) le pot oferi împrumuturi persoanelor fizice în doar câteva ore, spre deosebire de bănci, unde procesul durează mai multe zile. IFN-urile au în special clienți cu venituri mici cărora băncile nu le acordă credite de nevoi personale sau care deja s-au supraîndatorat la bănci. Sunt „cămătari legali”, spun public mulți clienți.

La un IFN, dobânda anuală efectivă (DAE), ce reprezintă costul total al creditului (făcut pe câteva luni sau câțiva ani) este mai ridicată decât la bancă, de cele mai multe ori depășind 100%. Adică dai înapoi mai mult decât dublul sumei împrumutate. DAE diferă de rata dobânzii, care nu include comisioanele.

Cine sunt românii care apelează la IFN-uri

- Românii aveau datorii de aproape 11 miliarde de lei la IFN-uri în 2023, potrivit BNR. Cât bugetul Bucureștiului în același an.

„Din sărăcie și din lipsă de oportunități” se împrumută oamenii în general la IFN-uri, explică Alin Iacob, președintele Asociației Utilizatorilor Români de Servicii Financiare și al unui grup de experți din Comisia Europeană. „Oamenii au nevoie pentru urgențe: s-a spart o țeavă, ai o urgență stomatologică. Cei mai mulți români nu au economii care să le permită supraîndatorarea pe termen lung”. Și ajung să nu-și mai poată plăti creditele.

Specialistul subliniază că nu e vorba numai despre o slabă educație financiară a românilor, ci și despre metodele folosite de IFN-uri pentru a-i atrage.

„Incluziunea financiară este un aspect extrem de important. Numai că trebuie să vedem până unde e incluziunea financiară și de unde e supraîndatorare și o potențială catastrofă asupra persoanei și asupra familiei sale”, a mai precizat Alin Iacob. „N-am susținut și nu vom susține că toate IFN-urile păcălesc consumatorii. Dar foarte multe comportamente scapă de sub control. Avem un supraveghetor al acestei piețe: Banca Națională a României.”

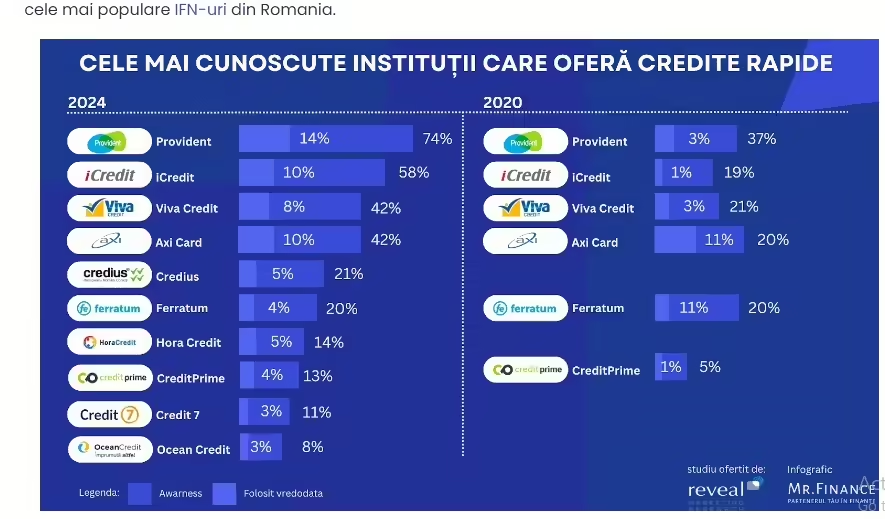

- Într-un studiu Reveal Marketing Research din 2024 privind popularitatea IFN-urilor din România, Provident ocupă primul loc.

Două victime ale aceluiași agent Provident

În cazul Cristinei Ilie, Judecătoria Brașov a constatat, în 2022, nulitatea contractului de credit.

„Din analiza întregului ansamblu probator de la dosar reiese că reclamanta nu a semnat contractul contestat lipsind, deci, voința sa de a se angaja juridic”, a motivat instanța.

De asemenea, judecătorii amintesc că, în perioada respectivă, a mai existat un caz similar în Brașov, în care aceeași angajată a Provident a semnat un contract de credit fals în numele altei persoane. Și în situația respectivă instanța a anulat contractul.

Provident nu a acceptat, însă, sentința în dosarul Cristinei Ilie și a făcut apel. În cererea de rejudecare a solicitat să se țină cont de: „Interesul Intimatei (Cristina Ilie, n.r.) în preconstituirea de probe prin folosirea unor date care nu mai erau valabile (…) tocmai pentru a se crea dubiu cu privire la consimțământul Intimatei faţă de semnarea contractului de credit”. Ilie a făcut la rândul său recurs și așteaptă pronunțarea instanței.

„Dacă investigația (făcută intern de Provident, n.r.) confirmă utilizarea ilegală a datelor cu caracter personal, aceste date sunt șterse din sistemele noastre și suportăm întreaga pierdere financiară rezultată din frauda respectivă. Nu există consecințe financiare sau materiale pentru cei ale căror date au fost utilizate”

– Provident, la întrebările Snoop.

Contactați de redacție, reprezentanții Provident mai spun că „în acești 18 ani, a existat un număr foarte mic de cazuri în care am fost chemați în judecată de persoane care au contestat legalitatea unor contracte de împrumut semnate pe numele lor, uneori fără ca acestea să ne contacteze în prealabil.”

Dacă ai fost client Provident și ai trecut printr-o situație de înșelătorie sau dacă ai lucrat ca agent al companiei și vrei să vorbești despre experiența ta, ne poți contacta la adresa [email protected] sau la [email protected]

Contracte cu acte false în multe locuri din țară

Nu doar cele două cazuri din Brașov au ajuns în instanță, după ce unul dintre agenții Provident a falsificat contractele.

Între ianuarie 2023 și martie 2024 s-au mai judecat cel puțin 11 dosare în toată țara în care sunt implicați agenți Provident care au luat credite în numele altor persoane, fără știrea lor, și care au falsificat documente, potrivit datelor de pe ReJust, portal cu hotărâri judecătorești. Acestea sunt doar dosarele ajunse deja pe masa judecătorilor (dosarele juridice pot dura mai mulți ani).

- Contractele false s-au făcut pentru credite cuprinse, în general, între 2.000 și 10.000 de lei. Cel mai vechi e din 2011, cele mai recente sunt din 2019.

- În 8 dintre cele 11 cazuri identificate pe ReJust faptele penale s-au prescris.

- În celelalte trei, angajații și-au recunoscut vinovăția și s-a dat soluția de suspendare sub supraveghere a executării pedepsei plus muncă în folosul comunității.

Alte câteva exemple:

- 9 contracte în Dâmbovița, în 2017, pe numele unor „persoane care nu au cunoscut că datele lor de identitate au fost folosite pentru obţinerea de credite”.

- Încă 25 de contracte, în 2018, făcute de aceeași angajată în numele altor oameni.

Totul „pentru a-şi atinge ținta lunară în ceea ce priveşte numărul de contracte de credit încheiate”, se arată pe ReJust. Asta ar fi determinat-o pe acea angajată să încheie cele 34 de contracte.

Lista poate continua: 25 de împrumuturi cu acte false și buletine ale victimelor în Bihor, peste 100 de astfel de contracte în Neamț, 16 în Bacău, 13 în Arad, 7 în Timișoara.

Angajații făceau rost de buletine de la terți sau utilizau documentele foștilor clienți pentru noi împrumuturi.

Ce spune Provident

Provident a răspuns, la solicitarea Snoop, că un departament independent din sediul central autorizează emiterea tuturor contractelor de credit și că e responsabil cu analizarea cererilor de împrumut, precum și cu reducerea tentativelor de fraudă.

„Am introdus o suită de aplicații mobile pe care reprezentanții noștri de vânzări le utilizează pentru a îmbunătăți acuratețea datelor”, au mai adăugat reprezentanții companiei.

- „În urma acestor îmbunătățiri, numărul total de cazuri care implică împrumuturi fictive (acordate prin folosirea frauduloasă a datelor unor persoane fără știrea acestora) a scăzut la o medie de mai puțin de 15 cazuri pe an în perioada 2020-2023, față de o medie de 58 cazuri pe an în perioada 2011-2019. Considerăm că este relevant să analizăm aceste cifre în raport cu numărul total de interacțiuni fizice pe care Provident le are cu clienții săi în fiecare an (peste 8 milioane de interacțiuni pe an)”.

La întrebarea privind cazurile care încă nu au ajuns în instanță, Provident a răspuns:

„În perioada 2020-2024, am înregistrat 75 de cazuri care au implicat împrumuturi fictive, 83% dintre acestea fiind identificate datorită mecanismelor noastre de control intern. Toate aceste cazuri sunt raportate către autorități și sunt rezolvate sau în curs de soluționare, conform procedurilor legale în vigoare”.

Despre metodele pentru prevenirea fraudei, compania a transmis că acestea sunt: instruirea obligatorie a tuturor angajaților, sistemele complexe de monitorizare și realizarea de audituri anuale. A precizat că cele mai multe cazuri de fraudă le identifică prin mecanisme de control intern, semnalate și de avertizori de integritate.

„În cadrul celui mai recent audit, BNR a analizat, printre altele, procesul nostru de investigare și soluționare a cazurilor de fraudă și a confirmat că acesta este în conformitate cu așteptările lor de gestionare responsabilă și eficientă a riscurilor”, se mai arată în răspunsul către Snoop.

Am solicitat informații și la BNR cu privire la cea mai recentă inspecție desfășurată la Provident, fraude, concluzii și sancțiuni. BNR a transmis că nu sunt informații publice și că „sunt considerate secret profesional”.

Cine sunt agenții Provident

„Promovează serviciile la domiciliul clienților, oferă împrumuturi și încasează ratele, atrag clienți noi și construiesc relații pe termen lung”, se arată într-un anunț de angajare recent care a circulat pe Facebook, distribuit în special de actuali agenți ai companiei.

Pe scurt, sunt cei care vin la ușa ta să-ți aducă împrumutul cash, dar și cei care se întorc să-ți ia banii săptămânal sau lunar. Cele mai multe astfel de oferte de joburi sunt part-time și necesită studii medii.

Pentru un post care implică 4 ore de muncă pe zi, potrivit unui anunț de pe eJobs din martie 2024, salariul net fix este de 1.050 de lei. Însă venitul lunar net trecut este între 1.700 și 2.000 de lei net, fără să se precizeze de ce criterii depinde.

Pentru un job full-time de coordonator de vânzări, care are în subordine mai mulți agenți, salariul fix ajunge la 2.269 de lei net. Și variază de la 3.000 la 4.000 de lei în mână.

„O parte dintre reprezentanţii de vânzări, respectiv 50%, au fost clienţii noştri, adică au testat produsele înainte. Cei mai mulţi dintre ei, 1.020, au vârsta peste 45 de ani”, declara Marius Ciurariu, directorul de HR al Provident, în 2019, pentru Ziarul Financiar. În prezent, au în echipă 1.500 de agenți.

În 2020, o angajată Provident din Ploiești a păstrat banii ridicați de la șapte clienți, conform unui dosar judecat în Prahova. Aceasta și-a recunoscut faptele, urmând să presteze muncă în folosul comunității.

Astfel de situații se întâlnesc în multe locuri din țară. Presa locală din Satu Mare a publicat, în februarie 2023, știrea că o angajată din județ „a băgat în propriul buzunar” banii clienților. Ea a fost condamnată la închisoare cu suspendare, potrivit publicației.

Mai multe postări de pe rețelele sociale descriu aceeași metodă a unor agenți din alte județe de a-și însuși încasările.

Clientul plătește comision pentru că agentul vine la ușa lui

„Este adevărat că reprezentanţii de vânzări câştigă cu precădere din încasari şi că această abordare îi face să pună presiune pe clienţi să plătească?” Este una dintre cele 70 de întrebări de la o secțiune de pe site-ul Provident

Venitul agenților depinde de comisioanele din încasări, potrivit răspunsului: „Oferim un stimulent pentru atragerea de clienţi noi, însă cea mai mare parte a câştigurilor vine din comisioanele pentru încasări, tocmai pentru că vrem să încurajăm un comportament responsabil”.

În modelul de contract de pe site-ul companiei se precizează că acest comision de gestionare a serviciului la domiciliu este acum de 25 de lei pe săptămână.

Adică agentul Provident vine la ușa ta în fiecare săptămână sau lunar, în funcție de cum alegi, să-ți ia rata în numerar. În loc să faci tu plățile prin transfer bancar – faptul că ai această opțiune se specifică în contract. Și cum o treime dintre clienți sunt din zona rurală, deseori plata se face prin agent.

Am sunat la Provident pentru un credit (click pentru detalii)

Am sunat la Provident, să vedem cum se primește un împrumut. Ai nevoie de buletin și de adeverință de venit sau cupon de pensie, ca să arăți că ai un câștig fix. Poți face un împrumut online sau prin telefon. Dacă alegi telefonul, va lua legătura cu tine un agent, pentru o primă discuție față în față, ni s-a spus la call center.

Sumele pe care ți le împrumută sunt cuprinse între 500 și 20.000 de lei.

Cât te costă comisioanele? În contractul semnat în numele Cristinei Ilie, de exemplu, agentul a adăugat, fără justificare, un comision de 1.080 de lei la suma totală pe care femeia trebuia să o înapoieze.

Protecția Consumatorului a amendat Provident de trei ori în ultimii șase ani, ne-a transmis ANPC, din cauza comisioanelor calculate în contracte. „Acest comision este perceput pentru serviciu opțional de gestionare la domiciliu a creditului. În unele contracte valoarea acestui comision este de 1.300 lei, iar în alte contracte valoarea este de 286 lei. Așadar, valoarea acestui comision este diferită de la un contract la altul, deși este același serviciu prestat consumatorului”, se arată în răspunsul către redacție.

ANPC nu a transmis cu ce sume a sancționat IFN-ul, până la publicarea materialului.

Răspunsul Provident pentru Snoop: „Ponderea celor care depun reclamații legate de un eventual comportament înșelător sau care acuză că nu le-au fost explicate în detaliu condițiile de împrumut, inclusiv costul total, este extrem de mică”.

Judecătoria a constatat „trauma profundă” a unui fost client păcălit de un agent

Șase foști clienți Provident care au vorbit cu reporterul Snoop au plătit pentru serviciul la domiciliu și au relaționat cu agenții. Experiențele nu au fost doar pozitive, cum sunt promovate de companie.

Există cazuri în care agenții nu au depus la Provident banii încasați, explică două foste cliente. Sau în care insistau să li se deschidă ușa, deși li se zicea la telefon că nu e nimeni acasă. Despre acestea din urmă, Provident a transmis că sunt „cazuri izolate”.

- „E teroare. Trag de tine, te stresează, era un stres total, că iarăși vine (agentul, n.r.)”, povestește Roxana, 48 de ani.

- „Problema am avut-o cu unul din agenți, care nu a plătit ultimele rate la timp. De aici un adevărat circ, cu amenințări din partea agentului care lucra pentru ei. Mă amenința chiar că îmi vor scoate certificat cum că am fost internată la psihiatrie, dacă o voi da în judecată. Nu știu ce sancțiune a primit și cum au rezolvat problema între ei”, își amintește Simona, din Caransebeș.

- Melania, 65 de ani, a trecut printr-o situație similară. „Am luat un împrumut pe care-l plăteam normal, dar, de la un timp, persoana care venea acasă după bani nu avea chitanțier. Eu, crezând că toată lumea este corectă, plăteam. După câțiva ani, am primit înștiințare că nu am plătit împrumutul. Am făcut o contestație telefonică și am fost lăsată în pace”, a explicat aceasta.

Lucrurile au stat altfel pentru un bărbat din Brașov, pe care un agent Provident l-a lăsat cu ratele neplătite. În 2018, acesta a aflat că urma să fie executat silit, pentru că nu și-ar fi achitat împrumutul. I s-a făcut rău când a primit vestea și a chemat ambulanța la locul de muncă.

„O traumă profundă”, a constatat instanța după șase ani, în februarie 2024.

„Reclamantul a suferit un șoc în momentul aflării despre executarea sa silită, a făcut o criză și a chemat și salvarea în una din ocazii, s-a simțit vinovat față de personalul instituției unde lucra. Totodată, acesta a resimțit o stare de rușine și faptul că nu ar mai avea bunuri pentru că acestea îi erau sechestrate, motiv pentru care a început să plângă”, mai arată magistrații.

Judecătoria a hotărât ca Provident și agentul să plătească 2.600 de lei prejudiciu material, 2.000 de lei prejudiciu moral și aproape 2.900 de lei cheltuieli de judecată.

- „Dacă investigația noastră (internă, n.r.) dezvăluie activități frauduloase care implică încasări de la clienți, sumele respective sunt înregistrate imediat în conturile clienților. Astfel de cazuri sunt sancționate disciplinar de fiecare dată și, în funcție de gravitatea abaterii, depunem plângeri penale în care sunt menționate faptele tuturor celor implicați”, ne-a transmis Provident cu privire la aceste cazuri.

1,2 milioane de clienți, o treime din rural

„Am acordat credite la aproximativ 1,2 milioane de clienți (în cei 18 ani de activitate între timp, n.r.). 400.000 dintre aceștia au fost din zona rurală, chiar din unele sate și comune izolate”, scrie într-o postare de pe contul de Facebook al Provident România.

O zonă rurală în care mulți locuitori nu au un cont bancar și card sau, dacă au, nu știu să le folosească. Așa că se bazează pe agenți și plătesc comisioane. Doar 69% dintre adulții din România aveau un cont curent în 2023, potrivit unui raport al Băncii Mondiale, situându-se sub media regională.

Incluziunea financiară și socială reprezintă principala misiune a Provident, mai scrie pe site-ul companiei. Pentru că le oferă credite și oamenilor cu venituri mici, pe care băncile îi ignoră.

Pe site-ul IFN-ului este încurajat mai degrabă creditul la domiciliu. „Clienţii apreciază faptul că pot alege să beneficieze de vizita săptămânală a unui reprezentant de vânzări (agent, n.r.). Credem că ceea ce ne diferenţiază de alţi creditori este acest serviciu personalizat care derivă din relaţia reprezentant de vânzări-client”.

„Mihai ajută” a fost unul dintre mesajele folosite, de curând, în campania de recrutare a agenților, alături de imaginea unui tânăr sprijinit cu mâna stângă de frigiderul plin cu mâncare al unei vârstnice.

Au aflat de Provident din reclame și de la rude sau prieteni

I-am întrebat pe foștii clienți Provident cum au auzit despre posibilitatea să se împrumute de la această companie. De la rude sau prieteni și din reclamele TV, au răspuns. Reclame cu familii fericite.

Au spus că au luat credit pentru reparații în casă, pentru obiecte casnice și ca să poată călători la familiile stabilite în străinătate.

65% dintre români nu au de unde să-și acopere cheltuielile neprevăzute, arată un studiu realizat cu sprijinul Institutului Român pentru Evaluare și Strategie (IRES), citat de Europa Liberă.

Iar o treime, potrivit unui raport Eurostat, biroul de statistică al UE, sunt în risc de sărăcie sau de excluziune socială. Procent care ne plasează pe primul loc la nivel european.

Românii au împrumuturi la IFN-uri de aproape 11 miliarde de lei (click pentru detalii)

În 2024, România este țara din UE „cea mai afectată de inflație”, arată Profit.ro, în urma datelor publicate tot de Eurostat. Astfel, românii sunt și mai împovărați de cheltuielile zilnice.

Peste 48.000 de credite de consum au făcut românii la IFN-uri în 2023, ne-a transmis BNR. Clienții acestor instituții (persoane fizice) aveau împrumuturi de aproape 11 miliarde de lei la finalul lui 2023, conform datelor Băncii Naționale, în timp ce creditele de consum la bănci au atins 68 de miliarde. La IFN-uri precum Provident, însă, ajung în general cei mai vulnerabili.

Dai înapoi mai mult decât dublul sumei împrumutate

La ce recomandă experții să se uite clienții când semnează contractul de împrumut?

- La DAE, dobânda anuală efectivă. Include dobânda, comisionul pentru analiza dosarului și comisioanele de administrare. Dobânda penalizatoare, dacă întârzii cu plata, nu este inclusă.

O întrebare importantă la care Alin Iacob, președintele Asociației Utilizatorilor Români de Servicii Financiare, le recomandă consumatorilor să-și răspundă este: ,,Iau atâția bani și peste atâtea zile trebuie să dau atâția bani înapoi. Pot face acest lucru sau nu-l pot face?”

Specialistul amintește că aceste contracte au multe pagini, că oamenii nu le citesc și că oricum nici nu ar înțelege clauzele abuzive.

Pentru un împrumut de 1.800 de lei, de exemplu, o fostă clientă Provident a avut de plătit 4.283 de lei în 18 luni, arată contractul văzut de Snoop, adică mai mult decât dublu. Comisionul de analiză și dobânda au determinat o DAE (Dobândă Anuală Efectivă) de 95%, se arată în document.

Pe piața împrumuturilor, Provident se plasează undeva la mijloc. La bănci, pentru creditele de consum, DAE e cuprins între 8% și 24%, potrivit informațiile de pe site-urile lor. Iar la alte IFN-uri, se poate ajunge la 500% sau chiar la peste 60.000%.

În martie, Parlamentul a adoptat legea care reglementează dobânzile IFN-urilor și le împiedică să le mai ceară clienților mai mult decât dublul sumei împrumutate. Legea a fost, însă, atacată la Curtea Constituțională și încă nu a fost promulgată.

Puncte de lucru în toată țara

Provident este unul dintre cele 166 de IFN-uri înscrise în Registrul Băncii Naționale.

Activ în România din 2006, deține puncte de lucru în peste 30 de județe, conform Termene.ro. Compania mamă, International Personal Finance, are sediul în Marea Britanie.

Un raport recent al multinaționalei arată că în România a fost cea mai mare creștere a creditelor la domiciliu anul trecut, de 23%, urmată de Ungaria, cu 10%. Alte state europene în care se oferă serviciile acasă sunt Polonia și Cehia.

Ca majoritatea corporațiilor, Provident are o politică de responsabilitate socială. În 2020, a donat 500.000 de lei pentru spitalului modular pentru pacienţii bolnavi de COVID, ridicat de Asociaţia ,,Dăruieşte Viaţă’’.

În 2022, a lansat campania Invizibilii, în care atrage atenția asupra categoriilor de români vulnerabili, printre care pensionarii și ,angajații la negru’’. Același Provident era amendat în 2010 de Inspecția Muncii pentru muncă la negru, scria atunci Adevărul.

Am solicitat de la Inspecția Muncii numărul de amenzi primite de Provident în ultimii zece ani, precum și cauzele. Inspecția a transmis că în cele 21 de județe, unde au fost controale, s-au aplicat 60 de măsuri și 19 sancțiuni. Instituția a refuzat însă să transmită motivele, invocând că nu sunt de interes public.

Fostă angajată: „Am zis și voi mai zice că nu este o alegere bună”

O fostă angajată s-a exprimat, de asemenea, pe rețelele sociale. Inițial a fost de acord să ne acorde un interviu, după care s-a răzgândit.

„Am lucrat mult timp pentru compania Provident, am zis și voi mai zice că nu este o alegere bună. Dar, dacă este un caz urgent, apelați și încercați să cereți foarte bine detalii agentului în legătură cu suma împrumutată, suma care trebuie restituită și posibilitățile plății în avans. Pe undeva are și părți bune, dacă agentul este de bună credință”, a scris aceasta într-un grup de discuții de pe Facebook.

Am contactat mai mulți foști agenți ai Provident pentru interviuri despre activitatea lor pe teren, dar ne-au refuzat.

Cum poți fi executat silit

La finalul lunii martie 2024, site-ul Provident susținea că IFN-ul nu recurge la executări silite. Textul a fost retras între timp, dar am făcut o captură de ecran la acel moment.

Cristina Ilie și mii de alți oameni sunt dovada că executările silite au loc după împrumuturi la Provident.

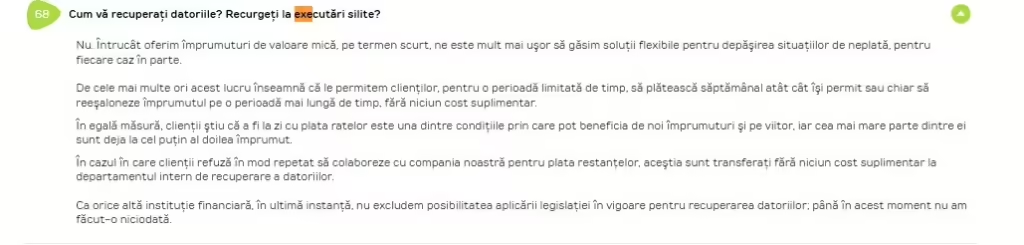

„Cum vă recuperați datoriile? Recurgeți la executări silite?” era una dintre întrebările la care compania a oferit un răspuns online.

„Nu. Întrucât oferim împrumuturi de valoare mică, pe termen scurt, ne este mult mai ușor să găsim soluții flexibile pentru depășirea situațiilor de neplată. (…) Ca orice altă instituție financiară, în ultimă instanță, nu excludem posibilitatea aplicării legislației în vigoare pentru recuperarea datoriilor; până în acest moment nu am făcut-o niciodată.”

Dacă nu-ți plătești datoria, Provident nu te execută silit. Dar face niște pași în această direcție. Vinde acea datorie către firme de recuperare de creanțe. Printre firmele cu care colaborează se numără Ultimo Portfolio Investment (Luxembourg) SA și B-Squared Investments SARL, ambele reprezentate de companii din România.

Aceste firme sunt cele care pornesc executările silite prin intermediul executorilor judecătorești. Apoi, ei pun popriri pe conturi și pe bunuri. Îți pot bloca banii de salariu, de exemplu, și, în funcție de datorie, îți pot pune sechestru pe casă, cum a pățit Cristina Ilie.

2.500 de rezultate sunt pe platforma ReJust în ce privește contestațiile la executare – judecate în primă instanță – făcute de oameni care au avut cândva credite la Provident și din diverse motive nu le-au mai putut plăti.

- Provident a transmis redacției Snoop: „Niciun client nu a pierdut vreodată un bun material din cauza unei datorii la Provident. Datoriile clienților care refuză în mod repetat o cale de dialog pot fi externalizate către agenții de recuperare. Acestea pot apela la orice cale legală disponibilă, inclusiv executări silite, însă exclusiv prin poprirea veniturilor și nu prin executări de bunuri mobile și imobile. Însă subliniem că aceasta este o măsură de ultimă instanță și că, înainte de a recurge la ea, există multe încercări de a stabili un dialog”.

***

În al doilea episod: Cum a ajuns clienta unui alt IFN să datoreze peste 140.000 de lei, după ce a împrumutat 16.000? Prin ce metode își atrag unele dintre aceste instituții clienții?